Como regra geral a importação de serviço sofre a incidência de 6 (seis) tributos, quais sejam:

i. Imposto de Renda Retido na Fonte – IRRF

ii. Contribuição de Intervenção no Domínio Econômica – CIDE

iii. Programa de Integração Social – PIS

iv. Contribuição para o Financiamento da Seguridade Social – Cofins

v. Imposto sobre Serviços – ISS

vi. Imposto sobre Operações Financeiras – IOF

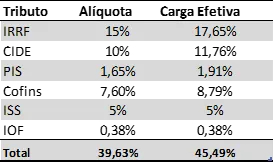

Conforme colocado em postagem anterior, em uma operação de importação de serviço a carga tributária efetiva pode chegar a 45,49% e se considerarmos o país de origem como um país com tributação favorecida, a carga efetiva pode chegar a 57,26%.

Abaixo quadro demonstrativo das alíquotas e cargas efetivas:

A diferença entre a alíquota e a carga efetiva para o IRRF, CIDE, PIS e Cofins ocorre devida a legislação determina uma base de cálculo diferenciada para esses tributos.

No caso do IRRF, nos termos do art. 72 da Lei 9.430/96 a base de cálculo será o valor pago, creditado, entregue, empregado ou remetido ao exterior. Ocorre que, como regra, a responsabilidade pelo recolhimento do IRRF é a fonte pagadora (tomador do serviço) e, nesse sentido, o art. 5º da Lei nº 4.154/62 determina que “quando a fonte pagadora assumir o ônus do imposto devido pelo beneficiado, a importância paga, creditada, empregada, remetida ou entregue, será considerada como líquida, cabendo o reajustamento do respectivo rendimento bruto, sobre o qual recairá o tributo”.

Assim, o IRRF deverá ser incluído na sua própria base de cálculo para que o valor remetido ao prestador de serviço seja líquido do tributo.

Já para a CIDE o §3º do art. 2º da Lei 10.168/00 determina que sua base é o valor pago, creditado, entregue, empregado ou remetido a residente ou domiciliado no exterior. Como na importação de serviço o valor remetido ao exterior é o valor do serviço com a inclusão do IRRF em sua base, a base de cálculo da CIDE será o valor do serviço com a inclusão do IRRF em sua base, ou seja, a mesma base do IRRF.

Para o PIS e a Cofins o inciso II do art. 7º da Lei 10.865/04 determina que a base de cálculo das contribuições é o valor pago, creditado, entregue, empregado ou remetido para o exterior, antes da retenção do imposto de renda, acrescido do Imposto sobre Serviços de qualquer Natureza – ISS e do valor das próprias contribuições.

Nesse sentido, é de suma importância proceder a adequada análise das operações de importação de serviço e, assim, evitar surpresas desagradáveis com o seu custo tributário ou com possíveis autuações.