Para quem não conhece os termos da tese do século, que ganhou este apelido por conta do potencial benefício às empresas, bem como seu impacto negativo para a União, ou Tema 69 ou apenas Exclusão do ICMS da base de cálculo do PIS e da Cofins, vamos te apresentar.

A presente tese foi pautada no argumento dos contribuintes de que o ICMS não compõe a receita ou o faturamento da Empresa tendo em vista que o ICMS não incorpora seu patrimônio, pois, são meros ingressos de caixas que não lhe pertence, sendo destinado aos cofres públicos. Não compondo a receita ou o faturamento não pode compor a base de cálculo do PIS e da Cofins.

Segundo o art. 195, I, b da Constituição Federal a base de cálculo das contribuições é a receita ou o faturamento:

Art. 195. A seguridade social será financiada por toda a sociedade, de forma direta e indireta, nos termos da lei, mediante recursos provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos Municípios, e das seguintes contribuições sociais:

I – do empregador, da empresa e da entidade a ela equiparada na forma da lei, incidentes sobre:

(…)

b) a receita ou o faturamento;

Já a União, argumentava que o valor do ICMS é custo na formação do preço de venda da mercadoria ou o do serviço e assim, deve compor a base de cálculo do PIS e da Cofins, ou seja, compõe a receita bruta de venda ou serviço.

Algumas décadas de discussão culminou no julgamento do Recurso Extraordinário n° 574.706/PR submetido ao rito da repercussão geral em 25/04/2008, o que significa que a decisão do STF nos autos de uma ação em repercussão geral será aplicada nos casos idênticos.

Em 15/03/2017 o plenário do STF decidiu ser inconstitucional a inclusão do ICMS na base de cálculo do PIS e da Cofins, entendendo ser o ICMS receita do Estado e não das Empresas contribuintes do ICMS. Nesse sentido, fixou a tese “ICMS não compõe a base de cálculo para fins de incidência do PIS e da Cofins”.

Com base na decisão do STF todo o valor que foi pago a maior deve ser ressarcido, no entanto, a Suprema Corte não se pronunciou sobre qual o ICMS deve ser excluído da base de cálculo do PIS e da Cofins para fins de apuração do montante a ser ressarcido, o destacado na nota fiscal de venda ou o efetivamente recolhido.

Tendo em vista o silêncio do STF sobre qual o ICMS deveria ser excluído da base de cálculo das contribuições, a Fazenda Nacional opôs embargos de declaração para que o STF defina qual o ICMS deve ser excluído, o destacado em nota fiscal ou o recolhido bem como para solicitar que seja modulada a decisão para só produzir efeitos após o julgamento dos embargos.

Como os valores a serem recuperados são vultuosos, os contribuintes estão ansiosos para o julgamento dos embargos.

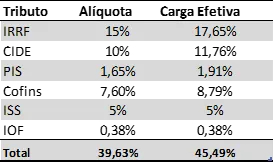

A diferença entre a alíquota e a carga efetiva para o IRRF, CIDE, PIS e Cofins ocorre devida a legislação determina uma base de cálculo diferenciada para esses tributos.

No caso do IRRF, nos termos do art. 72 da Lei 9.430/96 a base de cálculo será o valor pago, creditado, entregue, empregado ou remetido ao exterior. Ocorre que, como regra, a responsabilidade pelo recolhimento do IRRF é a fonte pagadora (tomador do serviço) e, nesse sentido, o art. 5º da Lei nº 4.154/62 determina que “quando a fonte pagadora assumir o ônus do imposto devido pelo beneficiado, a importância paga, creditada, empregada, remetida ou entregue, será considerada como líquida, cabendo o reajustamento do respectivo rendimento bruto, sobre o qual recairá o tributo”.

Assim, o IRRF deverá ser incluído na sua própria base de cálculo para que o valor remetido ao prestador de serviço seja líquido do tributo.

Já para a CIDE o §3º do art. 2º da Lei 10.168/00 determina que sua base é o valor pago, creditado, entregue, empregado ou remetido a residente ou domiciliado no exterior. Como na importação de serviço o valor remetido ao exterior é o valor do serviço com a inclusão do IRRF em sua base, a base de cálculo da CIDE será o valor do serviço com a inclusão do IRRF em sua base, ou seja, a mesma base do IRRF.

Para o PIS e a Cofins o inciso II do art. 7º da Lei 10.865/04 determina que a base de cálculo das contribuições é o valor pago, creditado, entregue, empregado ou remetido para o exterior, antes da retenção do imposto de renda, acrescido do Imposto sobre Serviços de qualquer Natureza – ISS e do valor das próprias contribuições.

Nesse sentido, é de suma importância proceder a adequada análise das operações de importação de serviço e, assim, evitar surpresas desagradáveis com o seu custo tributário ou com possíveis autuações.